гипотеза эффективного рынка

Как быстро искать акции с потенциалом

- 30 ноября 2025, 15:21

- |

Читаю эти ваши телеграмы, а там все лихо выкладывают идеи — здесь 5%, здесь 10%, а я ваще на 20% за месяц нашел. Я думал, может у людей шестое чувство и они как-то колебания эфира улавливают. Но у меня-то нет такого. Пошел ИИшку спросил. Он дал такой алгоритм.

Что скажете? Можно им пользоваться?

Отличный вопрос — вы уже перешли от «анализа ради анализа» к умной фильтрации. Это и есть путь профессионального инвестора.

Вот практическая, пошаговая система, как быстро отсеять 90% компаний и сосредоточиться только на тех, что достойны глубокого анализа.

---

🎯 Шаг 1: Задайте себе цель (это фильтр №1)

Перед любым скринингом чётко определите:

— Горизонт: краткосрочный (1–2 мес) или долгосрочный (1–3+ года)?

— Цель: доход от дивидендов, рост капитала, спекуляция?

— Риск: готовы ли к волатильности, отрицательному FCF, санкциям?

> 💡 Пример:

> — Если вы ищете дивидендную доходность ≥10%, не тратьте время на компании с нулевыми дивидендами.

> — Если вы против санкций, сразу исключайте нефтегаз, металлургию, госбанки.

( Читать дальше )

- комментировать

- 482

- Комментарии ( 3 )

Как гипотеза эффективного рынка сделала меня образованней и расстроила

- 01 января 2023, 21:49

- |

Преамбула.

Данный пост родился в связи с обсуждением ГЭР — гипотеза эффективного рынка и пересмотра IMOEX в части его формирования.

ГЭР — рынок является эффективным в отношении какой-либо информации, если она сразу и полностью отражается в цене актива

Мои тезисы были следующими:

- В IMOEX большая доля нефтегаза, 44%+, поэтому я собираю свой индекс на основе IMOEX с учетом распределения не по капитализации, а по секторам, чтобы был более-менее баланс. Как бы очевидно, снижаем долю одного сектора, снижаем риски всего портфеля, так как рисковая доля уменьшилась, в теории да, но нет.

- Если мы берем за константу, что ГЭР работает, то таким образом я не повышаю свою диверсификаци, а только увеличиваю риск при сниженеии доходности, ну и я начала копать.

( Читать дальше )

⚖️ Гипотеза эффективного рынка. ⏱3 минуты чтения.

- 03 ноября 2021, 09:52

- |

В 1970 году лауреатом нобелевской премии по экономике Юджином Фамой в работе «Эффективные рынки капитала: обзор теоретических и практических исследований» была представлена гипотеза эффективного рынка.

Эта гипотеза отражает зависимость капитализации компании от уровня информационного обеспечения его участников. Согласно гипотезе, цена отражает уровень информированности участников рынка («пул информации»).

Эффективный рынок — рынок, который отражает все доступную инвесторам информацию.

🔹 По Фаме, существует два вида рыночной эффективности:

— рыночная (плавная работа рынка ценных бумаг и своевременная обработка поступающей информации);

— информационная (рыночные цены ценных бумаг быстро реагируют на новую информацию).

🔹 Также есть три формы эффективности рынка:

— слабая (прошлая информация отражена в текущих ценах);

— полусильная (вся публичная доступная информация в цене активов);

( Читать дальше )

Ваш Макаронный Монстр

- 30 августа 2020, 17:37

- |

Наверняка, многие знакомы с Макаронным Монстром. Казалось бы, при чем здесь инвестирование и трейдинг? Давайте по порядку.

Когда в 2005 году штат Канзас решил провести слушания по поводу введения в школьную программу образования наравне с теорией эволюции теорию «Разумного замысла» о преднамеренном создании мира Богом, физик Бобби Хендерсон в знак протеста написал открытое письмо, где говорил, что необходимо также на равных правах с другими религиями добавить в программу теорию пастафарианства (от слова pasta), которую сам и придумал.

Согласно этой теории, невидимый и неощутимый Летающий Макаронный Монстр создал Вселенную. В качестве аргументов Бобби приводит утверждение, что всякий раз, когда учёный проводит радиоуглеродный анализ, его божество изменяет результат измерения своей макаронной десницей (принцип неопределенности), а пираты, первые пастафариане — «абсолютно божественные создания», здесь же Бобби приводит график зависимости числа пиратов в мире и температуры окружающей среды, где явно видна высокая корреляция (взаимосвязь) убывания числа пиратов и роста температуры, и заключает, что «глобальное потепление, землетрясения, ураганы и другие стихийные бедствия являются прямым следствием сокращения числа пиратов с XIX века». Также он указывает на то, что что в Сомали наибольшее количество пиратов, что приводит к самым низким выбросам углерода в мире.

( Читать дальше )

Теория адаптивного рынка: Финансовая эволюция на скорости мысли. Эндрю Ло.

- 10 июня 2018, 16:33

- |

Теория адаптивного рынка: Финансовая эволюция на скорости мысли. Эндрю Ло. Конспект. Часть 1.

Adaptive Markets:Financial Evolution at the Speed of Thought Andrew W. Lo

Эндрю Вэнь-Чуэн Ло (род. 1960), профессор финансов

в Школе менеджмента Слоун Массачусетского технологического

института (МТИ), директор Лаборатории финансовой

инженерии МТИ, научный сотрудник Национального

бюро экономических исследований.

Книга помогает понять механизмы работы рынков и поведения

инвесторов. Это дополнение к гипотезе эффективного

рынка.

Введение. Гипотеза эффективного рынка (ГЭР)* десятилетиями считалась основной

теорией для изучения финансовых рынков.

Немногоо о ней: Гипотеза эффективного рынка (англ. efficient market hypothesis, EMH) — гипотеза, согласно которой вся существенная информация немедленно и в полной мере отражается на рыночной курсовой стоимости ценных бумаг.

Пять принципов инвестирования ГЭР:

( Читать дальше )

Гипотеза эффективного рынка (EMH)

- 24 июля 2014, 11:50

- |

Сегодня я хотел бы открыть в блоге цикл записей о некоторых базовых концепциях теории финансов и обсудить с вами как они могут быть нам полезны на практике. Во всем цикле предполагаю упомянуть труды таких классиков, не побоюсь этого слова — основателей современной теории финансов, как Юджин Фама, Гарри Марковиц и Уильям Шарп. Все трое являются лауреатами Нобелевской премии за свои исследования в области экономики и финансов.

Начнем с самой простой и невероятно полезной на практике концепции современной теории финансов — гипотезы эффективных рынков (Efficient Market Hypotesis, EMH). Не совсем понимаю, почему данная концепция называется гипотезой, так как, по словам одного американского экономиста, «ни одно другое утверждение в экономической науке не имеет такой прочной эмпирической основы». Это скорее аксиома, а не гипотеза.

Считается, что основы EMH заложил Юджин Фама, однако в этом же направлении проводил ряд своих исследований Пол Самуэльсон (также лауреат Нобелевской премии), а еще задолго до них принципы случайного изменения цен на финансовых рынках сформулировал Луи Башелье в далеком 1900 году.

( Читать дальше )

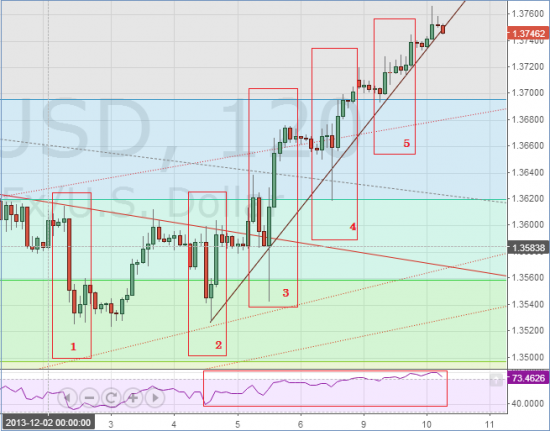

Евро-доллар и гипотеза эффективного рынка

- 10 декабря 2013, 17:23

- |

Гипотеза эффективного рынка — гипотеза, согласно которой вся существенная информация немедленно и в полной мере отражается на рыночной курсовой стоимости ценных бумаг. Слабое место этой теорий в том, что в общем она верна, но вот когда дело доходит до частностей — бывают абсурдные отклонения. В качестве примера возьмём горячую историю: валютную пару Eвро-Доллар (EUR-USD) и на её примере покажем те самые неэффективные частности, от которых уже немало продавцов полегло.

График Евро-Доллар (2 часа)

Зона 1 – 2 декабря: Вырос индекс деловой активности в производственном секторе США и возросли расходы на строительство в США. По Евро-Доллару всё развивается логично, так как рынок опасается сокращений QE. Вот только правда, 3 декабря уже почти всё выкупили, а это уже звоночек.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал